世の中には「コツコツ貯金をすると損をする」と言う人がいます。頑張って貯金しているのにそれを損だと言うなんて、と思う人もいることでしょう。

たしかに、貯金しておけばお金がなくなるリスクはほとんどありません。しかし、全くリスクがないわけではなく、貯金で結果的に損をする可能性があるのも事実です。

「コツコツ貯金をすると損をする」という、嘘みたいな嘘じゃないお話をしましょう。

貯金は「ローリスク・ローリターン」

欲しいもののために、将来のために、何かあったときのために。皆さんもさまざまな理由で貯金をしているのではないでしょうか。

小銭を貯金箱で貯金している人もいるとは思いますが、額が大きくなると銀行に預けるのが一般的です。ここでは、銀行に預ける場合について考えてみましょう。

リスクがほぼない(ローリスク)

銀行にお金を預ける場合、お金がなくなるリスクはほとんどありません。

銀行に100万円預けていたのに、「すみません、景気が悪くて……」と50万円に減らされたら困りますよね。そんなことは起こらないのが貯金の良いところです。

また、もし銀行が倒産した場合でも1,000万円までと利息が保護されるので、貯金が1,000万円以下なら損する心配もなく安心です。

リターンもほぼない(ローリターン)

リスクがほぼないのが貯金のメリットですが、デメリットはほとんどお金が増えないことです。

久々に記帳してみたら雀の涙ほどの利息がついていて、「貰えるだけありがたいけど少ないなあ」と感じた人もいるかと思います。

昔は銀行に預けているだけでどんどんお金が増えていく時代もありましたが、今はほとんど増えません。

貯金が損になるわけ

「コツコツ貯金をすると損をする」が嘘ではなくなってしまうのは、貯金がローリターンであることに関係します。

というのも、お金が増えるスピードが、お金の価値が減るスピードに追い付けなくなるリスクがあるからです。

何を言っているのか分からないと思うので、分かりやすいたとえ話をしてみましょう。

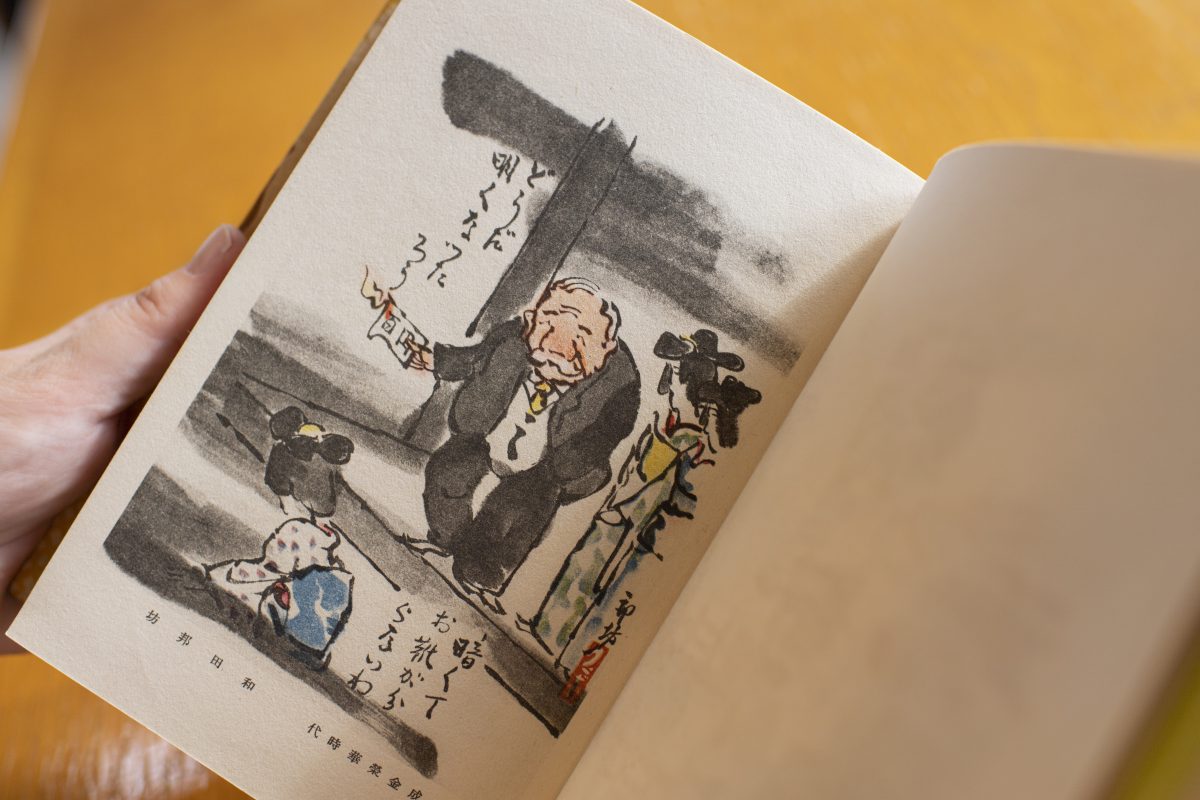

どうだ明るくなったろう

皆さんは、「どうだ明るくなったろう」の風刺画を覚えていますか? ネットミームとして定着しつつあるので、SNSなどで目にしたことがある人も多いかと思います。

ピンとこない人はROCK 和樂webさんの記事を読んでみてください。興味深い内容なので、ピンときた人にもおすすめです。

ここで燃やしているお札は百円札。今でこそ100円は大した額ではありませんが、この当時は高額で、だからこそ風刺画に描かれたのです。

当時の100円がどれほど高額だったかは、当時の人々の生活を見れば分かります。

・サラリーマンの生活(p.188) 大正末期

大卒のサラリーマンの初任給(月給)は50~60円。重工業部門の男性労働者の平均賃金が日給2円50銭、大工が3円50銭程度。

女性(職業婦人)の平均月給は、タイピスト40円、電話交換手35円、事務員30円程度。

当時の米価は、1升50銭。(引用:レファレンス協同データベース)

当時の100円は、大卒サラリーマンの初任給の2倍ほどの金額だったのです。それを簡単に燃やしてしまうなんて、成金の裕福さよ……。

100円の価値は100年でどう変わったか

という話をしたいのではなく、ここで注目したいのは100円の価値です。

大正末期からまだ100年ほどしか経っていませんが、100円の価値は大きく下がっています。

もし100年前から来た人が当時の貯金額をそのまま持ってスーパーマーケットに行った場合、全財産を使っても満足に買い物できないでしょう。

では、なぜお金の価値は下がってしまうのでしょうか。その原因が、今世間を騒がせている物価上昇です。

商品が値上がりすると、同じものを買うのにより多くのお金が必要になるので、結果としてお金の価値が下がってしまいます。

ここ数年どんどん物価が上昇していますが、今後物価上昇がゆるやかになる可能性もあれば、もっと物価が上昇する可能性もあります。予測はできませんが、「絶対物価が上昇しない」なんて言いきれません。

その結果、貯金はお金がほとんど増えないのに価値がどんどん下がってしまうリスクがあるため、「コツコツ貯金をすると損をする」が事実になってしまうのです。

貯金との上手な付き合い方

では、損をするなら貯金なんてしない方がいいのかと言われると、そういうわけではありません。

大事なのは、貯金と上手に付き合っていくことです。

「もしものとき」用のお金は貯金する

貯金が損になるからと言って、貯金を全くしないのは危険です。

というのも、予期せぬ出来事でお金が必要になったとき、すぐに引き出せるお金がないと困るからです。

どれくらい貯金しておくかは人にもよりますが、個人的には生活費の6か月分くらいを貯金しておくことをおすすめします。

このくらいのまとまったお金を残しておけば、ある日突然お金が必要になっても安心できるはずです。

「近いうちに必ず使う」お金は貯金する

数年後に購入するマンションの頭金、買い換える車の購入費など、近いうちに使うことが決まっているお金は貯金するのがおすすめです。

投資をして増やしても構いませんが、投資で減ってしまうリスクがあるのであまりおすすめできません。

近いうちに使うお金の場合、普通預金よりも定期預金がおすすめです。

定期預金は一定期間解約ができない分金利が高めに設定されているので、普通預金よりお金が増える可能性があります。物欲に負けて使い込んでしまうリスクがないのもメリットですね。

「10年以上先に使う」お金は投資してOK

老後の生活資金や生まれたばかりの子どもの大学進学費用など、この先10年は手を付けないであろうお金は投資に回してOKです。

お金を使うまで時間があるので、もし投資で減ってしまってもリカバリがききます。

投資は長い時間続ければ続けるほど効果が大きくなるので、長期間使わないお金を投資に回せば効率よく増やせる可能性が高くなります。

貯金の代わりにおすすめな投資

投資をするのがおすすめと言っても、投資にはさまざまな種類があるので、何から始めればいいのか分からない人も多いのではないでしょうか。

「FXとか仮想通貨とかはちょっと怖いし……」と思う人のために、投資デビューにおすすめなものを紹介します。

投資信託

投資信託とは、投資者から集めたお金を専門家が運用し、得られた利益を分配するものです。

ざっくり言えば、お金を出せばプロが勝手に投資してくれるということ。どれにお金を出すか決めれば、あとはほったらかすだけで大丈夫です。まさに初心者向け。

近年話題のNISA口座で購入すれば分配金や売却益に税金がかからないので、より効率的にお金を増やせます。

もちろん、投資信託も増えていくばかりではなく減るリスクがあるので注意しましょう。

個人型確定拠出年金(iDeCo)

個人型確定拠出年金(iDeCo)とは、加入者が毎月一定額を積み立てる私的年金です。国民年金や厚生年金に上乗せされる制度で、加入者自身が積み立てたお金の投資をおこないます。

その名の通り年金なので、原則として60歳になるまでお金を引き出せません。急にお金が必要になっても引き出すのは難しい点に注意しましょう。

その代わり税制上でかなりの優遇を受けていて、運用中に出た利益が非課税になったり、お金を積み立てたら税金が安くなったり、受け取るときにも税金が安くなったりと、とにかく良いこと尽くめです。

自分で投資をすると聞くと不安になるかもしれませんが、投資信託や元本確保型のものから選ぶだけなので心配する必要はありません。

貯金と上手に付き合って損のない生活を

貯金は勝手に減ったりしない信頼感がありますが、物価が上昇するとその価値が減ってしまうというデメリットもあります。

お金の価値が減って損をしないためには、貯金と投資を上手に併用することが重要です。

貯金だって悪いやつじゃないんです。上手に付き合っていきましょう。

コメント